以前にタックスリターンのやり方について書きましたが、ここ数年で色々と変更があり、前の記事だけじゃ不十分かなーと思って書き直しました。

【この記事はこんな方におすすめ】

・TFNとABNのタックスリターンの自分でやろうとしている方

・ABNを持っている方のタックスリターンがわからない方

・オーストラリアで2つ以上仕事をしている

不明な点や混乱することがあったら、専門の方に相談することをお勧めします。

わたしは自分で調べながらやってみたので間違っている部分もあるかもしません。そのため、参考程度までに読んでいただけたら幸いです。

【ちょっと待って!】タックスリターンをする前に!

タックスリターンとは

前回でも記述していますが、日本でいう確定申告のこと。

オーストラリアの会計年度は、前年7月1日〜6月30日となっています。

日本は3月31日締めなのでその辺が違いますね。

タックスリターンは7月1日からMy govの自分のアカウントから行うことができます。

タックスリターンの期間は7月1日から10月31日までの間です。

雇用主が完了(ファイナライズ)しているかを確認!

さぁ、7月になったのでタックスリターンをしよう!と意気揚々にパソコンを開いたそこのあなた!

ちょっと待って!

雇用主がファイナライズしているかを確認してください!

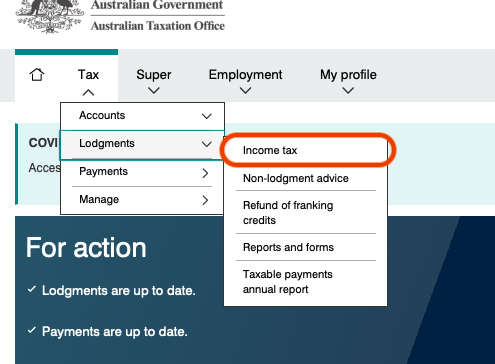

Income taxというところを開いてチェックをしましょう!

雇用主が、最終確認を完了させたか、どうかが書いてあります。

(このことをファイナライズ ”finalise”といいます)

Income taxのところがNot Ready の場合、まだ雇い主側が処理を完了していないことになります。

このファイナライズが終わる前にタックスリターンをしてしまった場合、罰金の可能性が!!

もしNot Ready でやってしまった場合、タックスリターンを完了後に差額が出てくる可能性があります。その場合、10月ごろに罰金のお手紙がくる対象になるので注意しましょう。

大体雇用主は7月14日までに締めなければいけないので、そのあたりを目安に確認してみる必要があります。いくら待ってもステイタスが変わらない場合は雇用主と話してみても良いと思います。

(場合によっては7月31日まで、などと雇用主によって違うようです。)

My govに登録しているか

2年目以降の方は関係ありませんが、初めてオーストラリアに来た方はまず「My govとは?」というところからはじまると思います。

タックスリターンは義務なので、必ずみんなやりましょう。

My gov の中に、ATO (Australian Taxation Office )のページ作るところからスタートします。

(ここでは説明しませんが、調べるとご丁寧に説明してくださっている方がたくさんいるので、そちらを確認してね!)

【ABNを保有する方がタックスリターンをする前にやっておきたいこと】

・自分の収入合計金額?支出は?・その他かかった費用?

についてはこちらを参考にしてみてね!

タックスリターンのやりかた

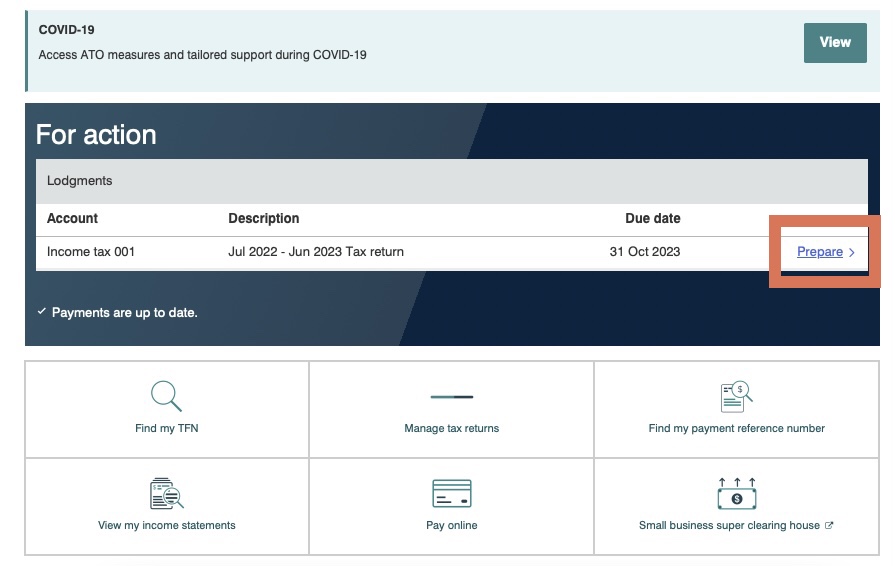

My govのページを開きATOにアクセスすると、このような画面がでできます。

この画面は、前年ファイナンシャルイヤーが終了したタイミングで出現します。

1. Contact details

Are your contact details up to date?

登録してある名前、住所、電話番号を確認します。

あっていれば、Next

2. Financial Institutions details

Are your financial institutions details up to date?

自分の銀行の詳細を確認します。

あっていれば、Next

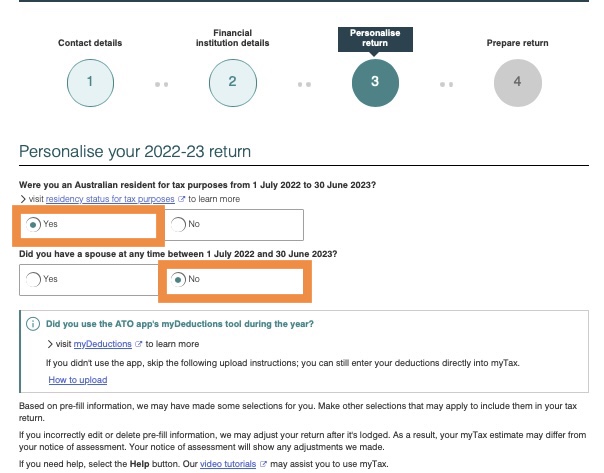

3. Personalise return

・Were you an Australian resident for tax purposes from 1 July 2022 to 30 June 2023?

・Did you have a spouse at any time between 1 July 2022 and 30 June 2023?

ここからは自分に該当するところにチェックしていきます。

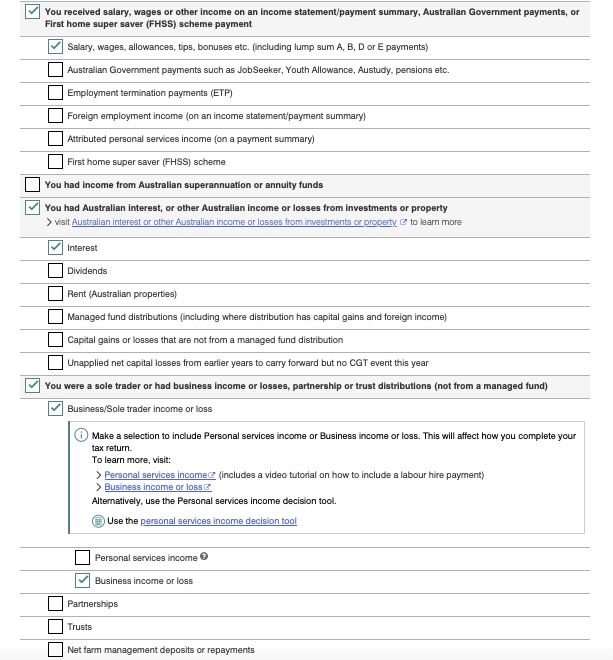

私はTFNとABNどちらともで収入があるため、下記のようにしています。

You had Australian interest, or other Australian income or losses from investments or property

というところは銀行からのInterest(金利)を毎月受け取っているので、チェック!

ABNでSole traderの人は、上から4つ目の項目に注意してください。

You were a sole trader or had business income or losses, partnership or trust distributions (not from a managed fund)

私のようにマッサージでビジネスをしている人は、Sole traderの方も少なくないはず。

Personal servicesについては前回の記事を参考にしてね!

すべてチェックし終わったら、Next に進みます。

4. Prepare return

このページではTFNの収入、Interest、ABN、Deductionなどの細かい部分について入力していきます。

【Income statements and payment summaries】は、働いている中で一番収入がある職業を選択します。

次に、TFNでの収入と、銀行からのInterestが合っているかを確認します。

たまに、銀行からATOへの通知が遅くなる場合があるので、その場合は自分で手入力するか、銀行からのアップデートを待ちましょう。

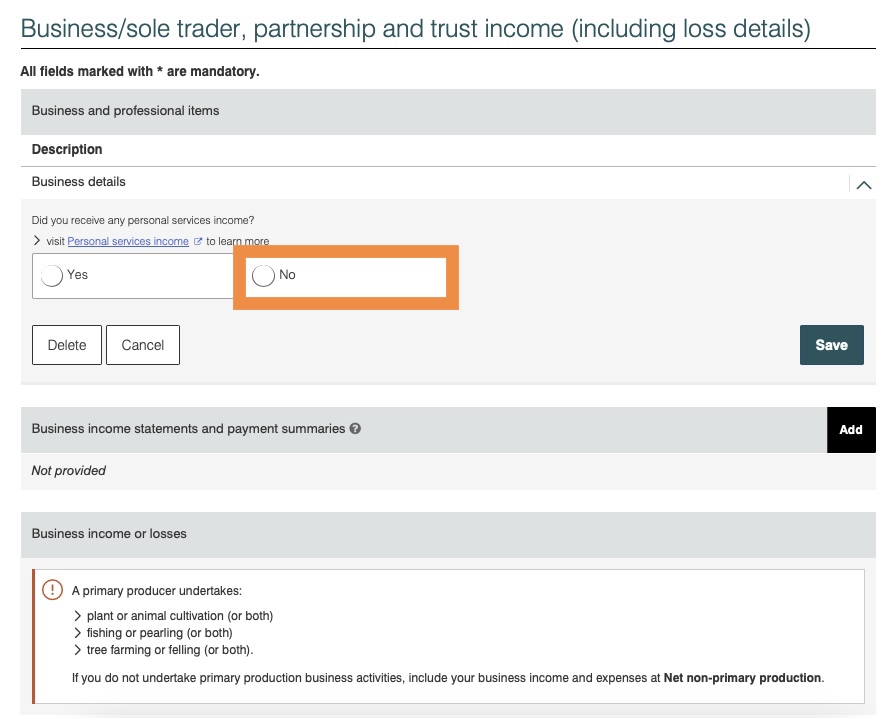

Business/sole trader, partnership and trust income (including loss details)

さて、ABNの方はここから入力が必要になってくるので一緒に見ていきましょう!

Business and professional items

まず初めに自分のビジネスについて入力していきます。

Did you receive any personal services income?

職業がpersonal servicesでなければ、Noにして進みます。

このあと、自分のABN番号、今も続けているか、ABN事業の住所を確認&入力して進みます。

Business income statements and payment summaries

ここでは右にある「?」マークを押して詳細を確認します。

この欄はPersonal servicesについてなので、わたしはスキップ。

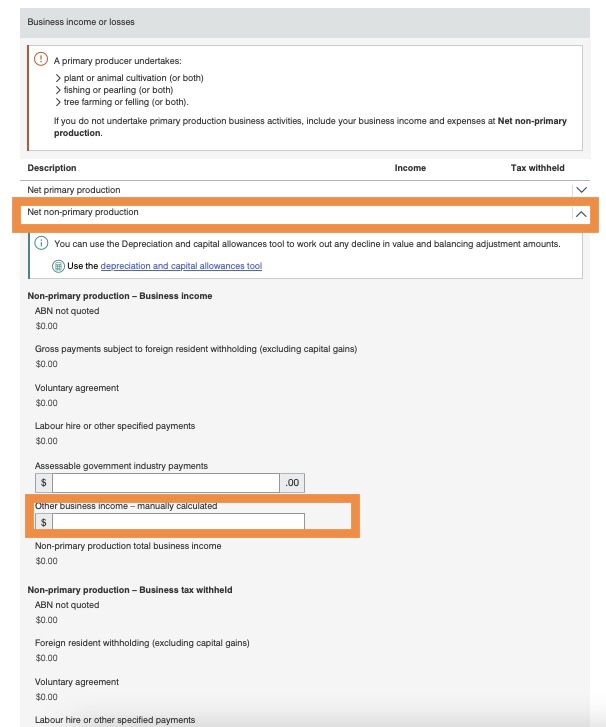

Business income or losses

さぁ、ここからが本番です。

自分の業界を選んで、収入支出を入力していきます。

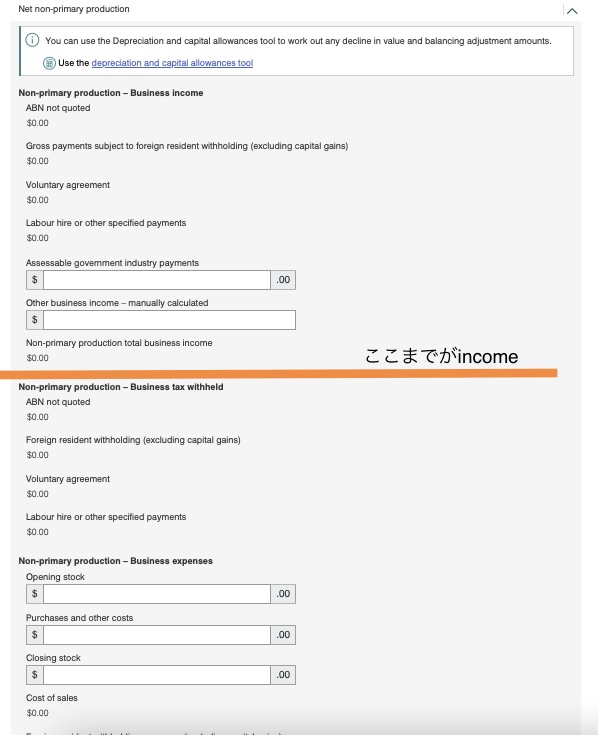

私はNet non-primary productionの欄に記入していきました。

以前の記事にも記載がありますが、Net primary production というのは第一次産業、第二次産業、第三次産業のこと。

You carry on a primary production business if you carry on a business undertaking:

https://www.ato.gov.au/Individuals/myTax/2020/In-detail/Net-income-or-loss-from-business/#Netprimaryproduction

・plant or animal cultivation (or both)

・fishing or pearling (or both)

・tree farming or felling (or both)

わたしは該当しないので、Net non-primary productionを選択しました。

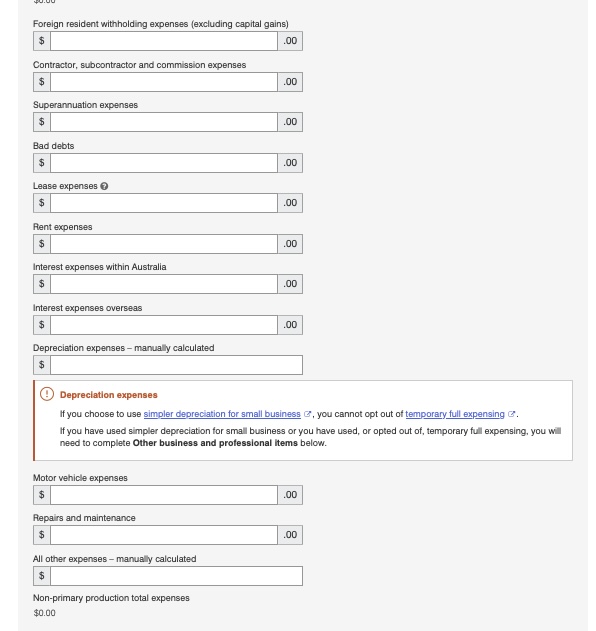

右にあるタブを開いて、細かい金額を入力していきます。

ここは個人ごとに違うと思うので、自分の事業にあった項目に入力します。

Other business income – manually calculated

ここにあらかじめ計算しておいた、1年間で得た収入の金額を入力していきます。

【Non-primary production Business tax withheld】からが、ビジネスに必要になった支出の入力です。

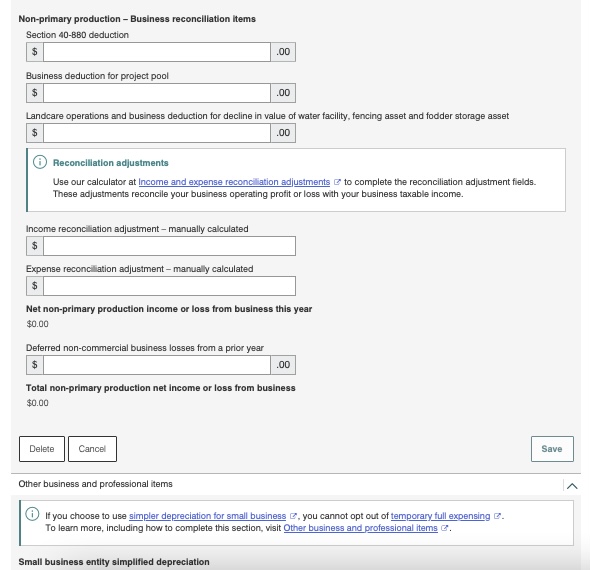

一番下にいって、

Net non-primary production income or loss from business this year

という項目をチェック!

ここは、収入から支出が引かれた金額、要は税の対象になる金額がここに出てくるので確認しましょう。

確認してOKであれば、Saveを押して次に進みます。

この後、ビジネスでlossがある人はこの後を入力していきます。

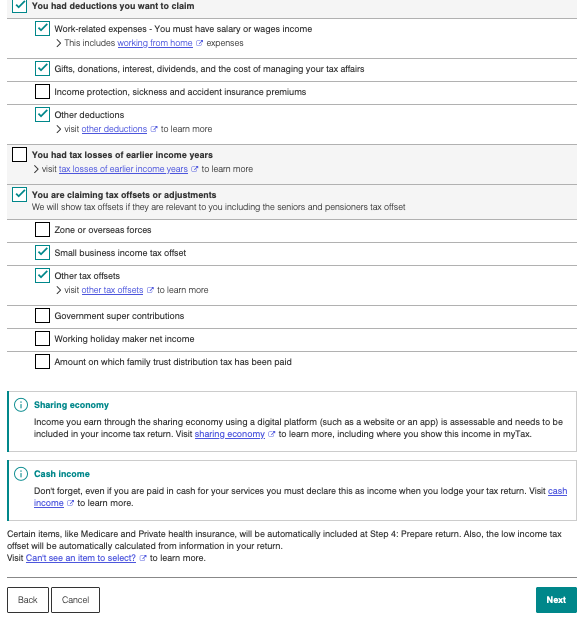

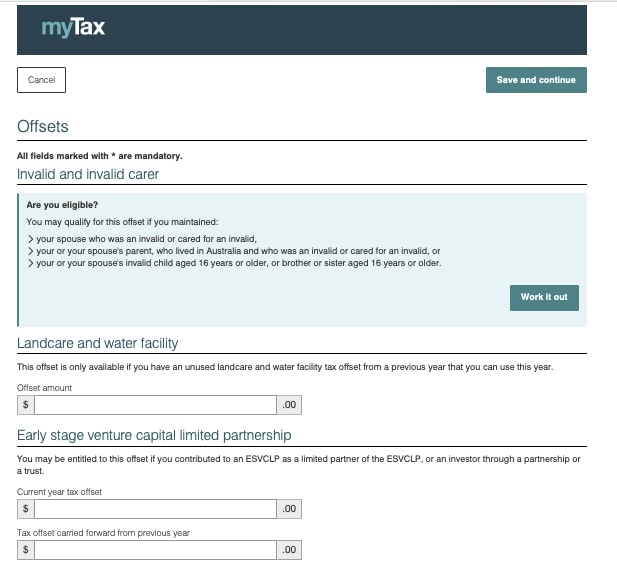

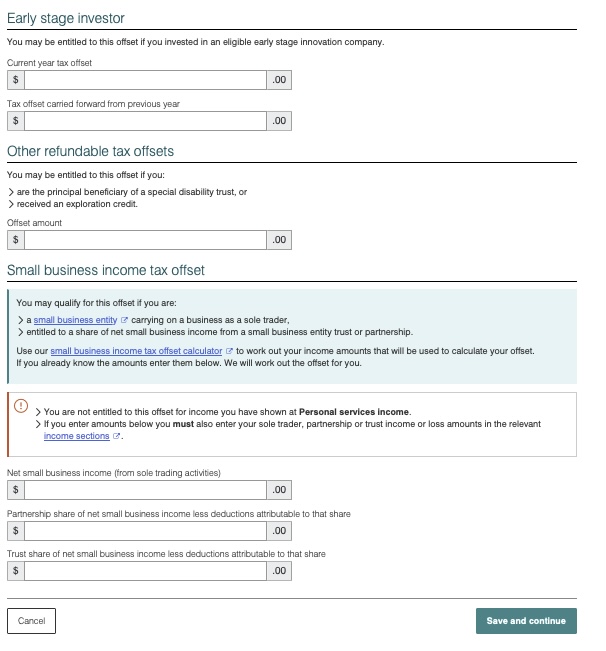

Offsets

オフセットがある場合はこの後の入力が必要です。

私のようにソロトレーダーをしていたりスモールビジネスを運営している人には、タックスのクレジットがあるので、忘れずに入力しましょう!

Net small business income (from sole trading activities)

ここに、NETの合計金額を入力します。

下記2つの項目も該当がある場合は入力します。

ここでひとまずABNの入力は終了です!

お疲れ様でした!!

Deduction

写真を撮り忘れたのですがー!ごめんなさい・・・。

先ほどは、ABNのexpenses(ビジネスで必要になった支出)を入力しました。

ここではTFNの仕事で必要となった費用があれば、入力します。

・Work-related car expenses

・Work-related clothing, laundry and dry-cleaning expenses

マッサージのワークショップに参加した場合などは、【Work-related self-education expenses】を選択してclaimします。

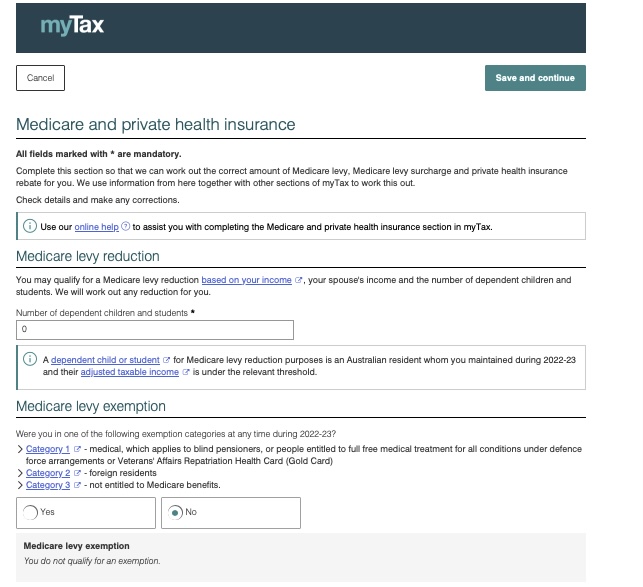

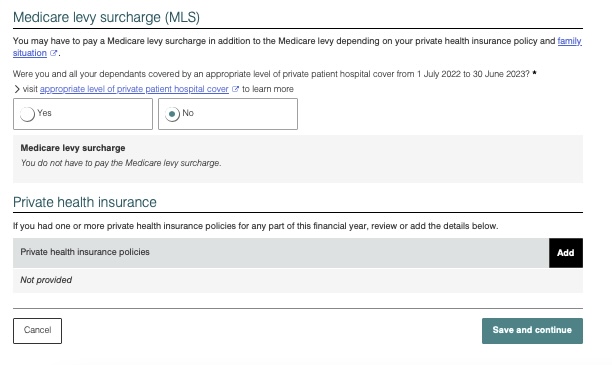

Medicare and private health insurance

ここではメディケアとprivate health insuranceについて入力していきます。

私はprivate health insuranceに加入していないので、記入はしていません。

留学生&ワーホリでメディケア税免除の方は、前回の記事をご参考してね!

Prepare your 2022-23 return

ここまでほんとうにお疲れ様でした!!!!!

最後の確認をしていきます。

・How did you complete this tax return?

・Will you need to lodge an Australian tax return in future years?

この質問に答えたら終わりです!

Lodgeする前に計算をしてくれるので、確認をします。

自分がいくらもらえるのか、もしくは払わないといけないのか、を確認してから次に進みます。

「あれ?」っと思ったり、気に食わなかったらここでLodgeするのをやめることもできます。

不明な点や混乱することがあったら、専門の方に相談することをお勧めします。わたしは自分で調べながらやってみたので間違っている部分もあるかもしません。そのため、参考程度までに読んでいただけたら幸いです。

自分でやるのは知識もつくし英語の勉強にもなりますが、タックスリターンは公的なものなので失敗も許されないのも本当。日本人のかたはエージェントに頼む確率が多いですが、ローカルの友達に聞くとやはり自分でやっている方も多いよう?

個人的な経験ですが、日本で働いていた時の確定申告はすべて勤めていた会社に任せていたのでいくら払っていたのか正直理解していませんでした。こうやって自分でやることで自分がどのくらい働いて、税金を払っていて・・と理解するのはとても重要なことだと思います。

お疲れ様でした!

そして最後まで読んでいただきありがとうございました。